はじめに

突然ですが、みなさんは「双子の赤字」という言葉を聞いたことがありますか?これは財政赤字(国の支出が収入を超える状態)と経常赤字(貿易や投資の収支が赤字になる状態)が同時に発生することを指します。特に日本やアメリカのような大きな経済を持つ国では、この双子の赤字が経済全体に大きな影響を及ぼす可能性があります。

この記事では、双子の赤字とは何なのか、アメリカの状況や日本との違い、そして日本が双子の赤字に陥った場合のリスクについて、わかりやすく解説していきます。最後まで読めば、経済ニュースがより身近に感じられるはずです。

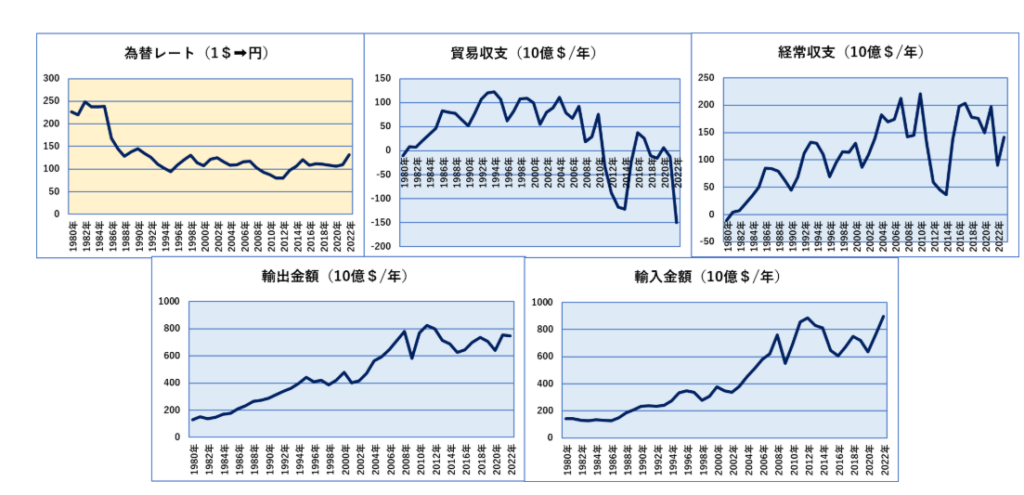

日本が2000年以降で貿易赤字だった年とその要因

近年、日本でも貿易赤字化が進んでいます。

2011年~2015年連続で赤字

- 東日本大震災(2011年)の影響で原子力発電が停止し、化石燃料(LNGや石油)の輸入が急増。

- 円安が進行し、輸入コストが上昇。

- 世界的な景気減速で輸出も伸び悩んだ。

2018年、2020年、2022年~2024年(特に2022年以降は大幅赤字)

- エネルギー価格の高騰(ロシア・ウクライナ問題など)で燃料輸入額が急増。

- 円安が過去最高水準に進行し、輸入負担がさらに増加。

- 世界経済の不透明感が続き、輸出は一部停滞。

参考データ

- 2022年:日本の貿易赤字は約19兆円と過去最大を記録。

- 2023年:原油価格の変動と円安の影響が継続し、依然として赤字傾向。

双子の赤字とは何か?

まず「双子の赤字」をもう少し具体的に見てみましょう。

財政赤字とは?

財政赤字とは、政府が支出するお金が税収などの収入を上回る状態を指します。日本の場合、少子高齢化が進む中で年金や医療費の支出が増え続けており、財政赤字は慢性的な課題となっています。

例えば、2023年度の日本の財政赤字は約50兆円とも言われており、国の借金が膨らみ続けている状態です。この借金の返済にあてるために発行されているのが「国債」です。

経常赤字とは?

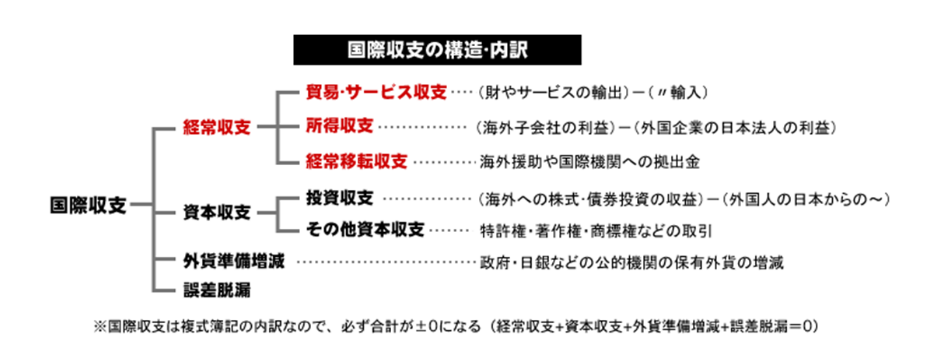

次に、経常赤字について見てみましょう。経常赤字は、貿易収支・サービス収支・第一次所得収支・第二次所得収支の合計がマイナスになることを指します。簡単に言うと、「海外との取引で損をしている状態」です。

- 貿易収支:輸出と輸入の差

- サービス収支:観光や物流、情報サービスなどの取引

- 第一次所得収支:海外投資からの利益や利子

- 第二次所得収支:政府間の無償資金援助など

特に日本は「第一次所得収支」が非常に大きな黒字であることが特徴です。これは日本企業や政府が海外に投資したことで得られる利益が多いことを意味します。

日本が双子の赤字に陥る可能性

- 貿易赤字の増加(経常収支が赤字化する可能性)

- すでに日本は近年、貿易赤字が増加しています。

- エネルギー価格高騰や円安が続けば、貿易赤字→経常赤字化に転じるリスクがあります。

- 経常収支の黒字を支えている「第一次所得収支(海外投資からの利益)」が大幅に減少すれば、双子の赤字に近づきます。

- 財政赤字は慢性的に存在

- 日本の財政はすでに深刻な赤字状態です。2025年度以降も国債発行が増え、政府債務はGDPの250%以上に達しています。

- 少子高齢化で社会保障費が増え、歳出が減らせない状況が続いています。

過去の事例:日本が双子の赤字に近づいた時期

- 2012年~2014年:貿易赤字が拡大し、経常収支がほぼ赤字寸前まで減少。

- 2022年~2023年:貿易赤字が急拡大し、経常収支が大きく縮小しています。

双子の赤字が発生するリスク要因

- エネルギー輸入依存の増加(原発再稼働が進まない場合)

- 海外からの投資収益減少(世界景気後退、円高進行時)

- 円安が慢性的に続くと輸入コストが膨らむ。

- 社会保障費の増加により、財政改善が困難。

結論:発生する可能性は高いか?

現時点では、経常収支が黒字のため本格的な双子の赤字ではないですが、近年の動向からリスクは増大しています。特に、経常赤字が数年間継続すると、日本の国債への信頼が低下し、長期金利が上昇→財政悪化が加速する恐れがあります。

第一次所得収支(Primary Income Balance)の主な要因を具体的に挙げると、日本の対外資産から得られる利益が中心です。以下、具体的な構成要素を説明します。

第一次所得収支の主な構成要因

- 直接投資収益

- 海外にある日本企業の現地子会社からの利益・配当金

- 例:トヨタが北米で稼いだ利益を日本に還元。

- 海外企業への資本参加による配当収入や売却益も含む。

- 海外にある日本企業の現地子会社からの利益・配当金

- 証券投資収益(ポートフォリオ投資)

- 海外債券や株式からの利息・配当

- 例:日本の機関投資家(銀行、年金基金)が米国国債や欧州株式で得た利息収入。

- 円安になると、外貨建て資産の利息や配当が円換算で増加する。

- 海外債券や株式からの利息・配当

- その他の投資収益(銀行の海外貸付など)

- 銀行の海外融資や預金金利からの収入。

- 例:日本のメガバンクが海外の企業や政府に貸し付けた資金の利息収入。

- 外貨準備からの収益

- 日本政府が保有する外貨準備高(米ドル資産など)からの利息収入。

- 主に米国債からの利息が大部分を占める。

具体例:日本の第一次所得収支を支える主な要因

- 日米金利差の拡大(2022年以降)

→ 日本の金融機関や投資家が米国債に投資し、高い利息を得ている。 - 製造業のグローバル展開

→ 日本企業(自動車・電機メーカーなど)の海外現地法人の収益が拡大。 - 海外直接投資の増加

→ 日本はアジア、北米、欧州などへの投資が多く、配当収入が増加。

補足

第一次所得収支は、日本の経常収支黒字の柱です。近年は貿易赤字が増えているものの、海外投資からの利益が安定して高いため、経常収支全体では黒字が維持されています。

アメリカの双子の赤字とその信頼の背景

では、アメリカはどうでしょうか?実は、アメリカは長年にわたって双子の赤字を抱えています。それにもかかわらず、米国債(アメリカの国債)は世界で最も信頼されている資産とされています。その理由を見ていきましょう。

1. 基軸通貨ドルの強み

アメリカには世界中で使用される「基軸通貨」であるドルがあります。基軸通貨とは、世界の貿易や金融取引の中で最も多く使われる通貨のことです。多くの国がドルを外貨準備として保有しているため、ドルへの需要は常に高い状態です。

図表1:世界の外貨準備に占める主要通貨の割合(2024年時点) (ここに外貨準備の割合を示す円グラフを挿入)

2. 世界最大の経済規模

アメリカは世界最大の経済規模を誇ります。財政赤字や経常赤字が大きくても、国全体の生産力や経済の回復力が高いため、「最終的には返済できる」と多くの投資家が信じています。

3. 流動性の高い米国債市場

米国債市場は世界最大かつ最も流動性が高い市場です。いつでも売買が可能なため、世界中の投資家が安心して米国債を保有します。これが米国債の信頼性を支える大きな要因です。

4. 軍事・政治的影響力

アメリカは世界最大の軍事力と政治的影響力を持っています。有事の際もドルと米国債が「安全資産」と見なされ、資金が集まります。

日本の現状と経常収支の構造

一方で、日本はどのような状況にあるのでしょうか。日本はこれまで長年にわたって経常収支の黒字を維持してきましたが、その背景には「第一次所得収支」の存在が大きく関わっています。

日本が黒字を維持できている理由

日本は貿易収支が赤字になることがあっても、海外投資から得られる利益(第一次所得収支)が安定しているため、経常収支全体では黒字を維持しています。例えば、日本企業が海外で得た配当金や利息収入がその主な要因です。

図表2:日本の経常収支の推移(過去10年間)

(ここに日本の経常収支推移を示す折れ線グラフを挿入)

日本が双子の赤字に陥るリスク

では、日本がもし双子の赤字に陥った場合、どのようなリスクがあるのでしょうか?

1. 国内貯蓄率の低下

日本は現在、国債の約90%以上を国内の投資家(銀行や保険会社、日銀など)が保有しています。しかし、少子高齢化の影響で貯蓄率が低下し、国内で国債を支えきれなくなるリスクがあります。

2. 海外投資家の信頼低下

もし海外投資家への依存が増えた場合、経済の信頼が揺らげば日本国債が売られ、金利上昇が進む可能性があります。これが国債価格の暴落や円安を引き起こし、インフレ圧力が強まる原因となります。

3. 財政危機の連鎖

双子の赤字が長期化すると、日本は増税や財政緊縮に追い込まれ、景気低迷が加速する恐れがあります。これがさらに国民生活に大きな影響を与えることは避けられません。

結論と未来への展望

ここまで見てきたように、日本とアメリカでは双子の赤字の影響が大きく異なります。アメリカは基軸通貨ドルと経済規模の強さによって国債の信頼を維持していますが、日本には同じ強みがありません。

今後、日本が双子の赤字に陥るリスクを回避するためには、貿易収支の改善や財政再建が重要な課題となります。これからも経済ニュースに注目し、将来を見据えた行動が求められます。

読んでいただきありがとうございました!